本社概况

期刊导航

新闻中心

银监会拟出台银行流动性新规:落实国际标准,控制期限错配

作者:网易

发布时间:2017-12-07

来源:

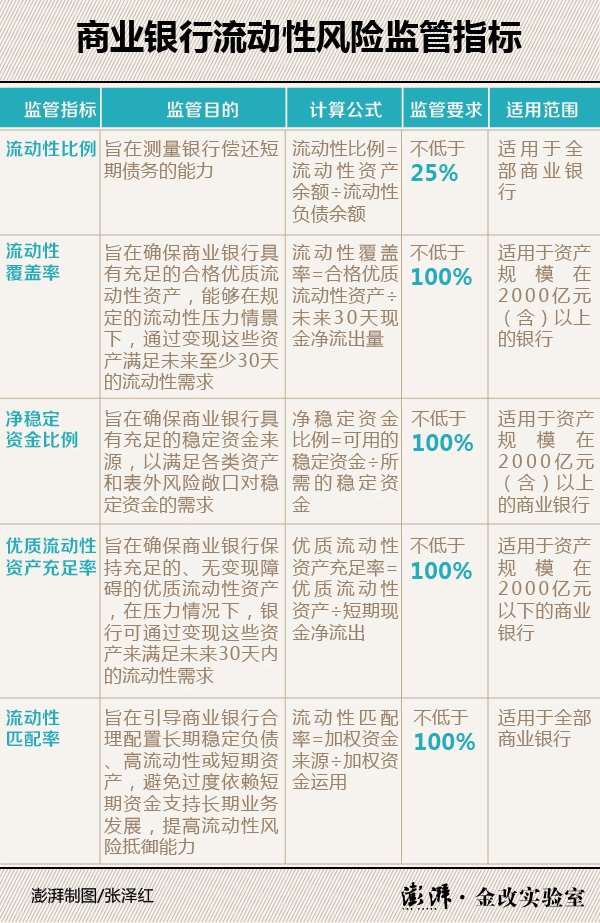

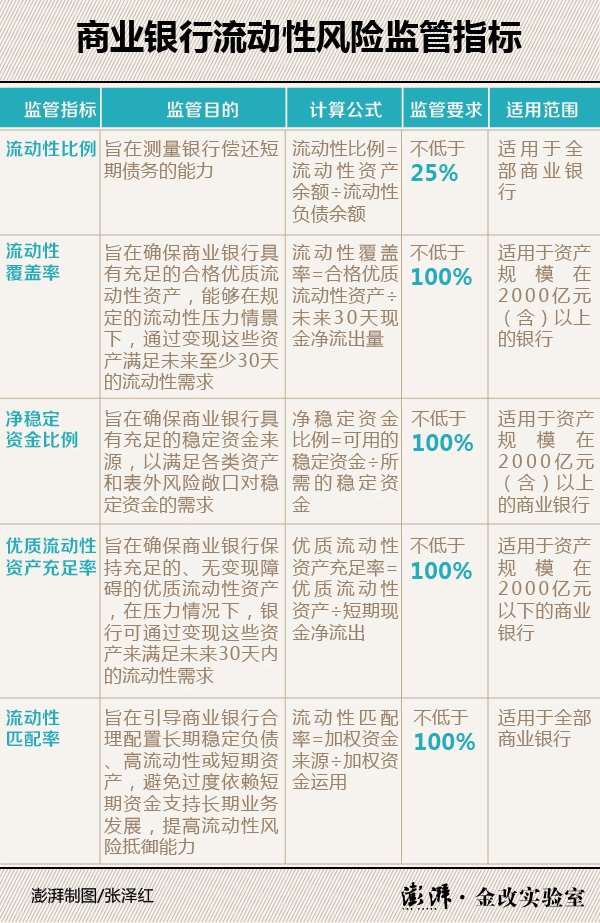

银监会进一步完善了对商业性银行的流动性风险监管要求。12月6日,银监会网站发布《商业银行流动性风险管理办法(修订征求意见稿)》(以下简称“《意见稿》”)。此次修订的内容包括三个方面:一是新引入净稳定资金比例、优质流动性资产充足率、流动性匹配率三个量化指标;二是进一步完善流动性风险监测体系,对部分监测指标的计算方法进行了合理优化,强调其在风险管理和监管方面的运用;三是细化了流动性风险管理相关要求,如日间流动性风险管理、融资管理等。现行的《商业银行流动性风险管理办法(试行)》(以下简称“《办法》”)只包括流动性比例和流动性覆盖率两项监管指标。其中,流动性覆盖率仅适用于资产规模在2000亿元(含)以上的银行,资产规模在2000亿元以下的中小银行缺乏有效的监管指标。中国社科院金融所银行研究室主任曾刚向澎湃新闻指出,过去一段时间,金融同业发展过快,确实导致部分银行的流动性风险显得比较突出,在这一背景下,结合国际标准,进一步完善流动性风险的监管要求还是很迫切的。不过,流动性新规的短期影响应该不大,因为“三三四”大检查后,银行流动性风险已经释放的差不多了。落实国际标准,控制期限错配新修订的《意见稿》新引入了净稳定资金比例、优质流动性资产充足率、流动性匹配率三个量化指标。